- 証券会社、銀行に興味がある就活生へ!

- 証券会社と銀行の金融事業の営みの違いを知ろう!

- 仕事と給料と出世の違いも解説します!

金融業界に興味があります。

証券会社か銀行か迷ってる…

どんな違いがあるか教えて下さい。

大手証券会社の営業企画部門に5年間出向。

その経験で、証券会社全体の業務を理解しました。

メガバンク系列の証券会社だったから…

必ず証券会社と銀行のビジネスを比較をしていました

さらに、本部長クラスを含めて、銀行からの出向組が多数。

多くの銀行マンと交流し、情報も仕入れました。

証券会社と銀行の違いを知りたいあなたのために!

わたしの知識と経験を、全て明かします!

証券会社と銀行は…

どっちがいいとか悪いとかはない

ただ、違いを正しく理解して、就職活動をしましょう!

それによって…

- 金融業界全体への理解が深まる!

- 志望動機の説得力が高まる!

- 入社してから後悔することがない!

【関連まとめ記事】証券会社への就職完全ガイドをご用意しています。よろしければ、あわせてお読み下さい!

証券会社と銀行の違い:「直接金融」と「間接金融」

- 証券会社は「直接金融」

- 銀行は「間接金融」

証券会社が営む「直接金融」とは

投資家と企業や国を「直接」つなぐこと

あなたが、証券会社を通して、トヨタの株を購入する。

それは、あなたのお金が、トヨタに…

「直接」使われることになる

新規事業や研究・開発に。

だから、そのリターンも…

「直接」受け取れる

株式の配当金で、年1回か2回、利益の一部を受け取れる。

銀行の預金金利が、0.00数%に対して…

利益を出している企業は…

数パーセント、1桁台の利益を投資家に還元している

銀行が営む「間接金融」とは

預金者と企業や国を「間接的」につなぐこと

あなたが、銀行に預金したお金は何に使うか選択できない。

銀行が判断してこれらに使う…

- 資金繰りに困っている企業に融資する

- 国に貸す=国債の購入

- あるいは、使わない

だから、そのリターンも…

直接は受け取れない

銀行から間接的に受け取れる。

当然、低くなる

国債の年間の利率の0.05%よりも低い。

ただ、株式と違うのは…

財産を失うリスクは低い

トヨタ株はトヨタが破綻したら価値はゼロになる。

でも銀行預金は、銀行が経営破綻しても…

1,000万円までは保障されている

国の制度によって!

ペイオフって言います。

証券会社と銀行の民族性の違い:「狩猟民族」と「農耕民族」

これはよく言われることなんですが…

- 証券会社は「狩猟民族」

- 銀行は「農耕民族」

証券会社は「狩猟民族」

証券会社は、毎日毎日、獲物を狩りに出かける。

日々を、食いしのいでいく。

獲物が得られければ食っていけない。

ずっととれなければ餓死する

証券会社が、日々狩っているものは何か。

証券、つまり…

これらの売買手数料

- 株式

- 債券

- 投資信託

例えば、1億円株式を購入してもらって、その1%。

100万円が利益になる

売却でも同じ。

でも、売買してもらえないと…

全く利益が上がらない

100億円の株式を預けてもらってるお客さまでも。

全く取引をしてもらえなければ…

利益はゼロ

だから、営業員は、必死になって、売買を勧める。

毎月、毎日の収益目標が設定される。

死語になりつつあるけど…

いわゆるノルマ

証券会社の新人営業員は、まず飛び込み営業から。

大手であってもそう。

ターゲットリストとして、近隣の中小企業、病院などの一覧が渡される。

その社長、院長に…

片っ端から電話&飛び込み営業

あと、証券会社と銀行との決定的な違いがもう1つ。

証券会社は…

お客さま資産に絶対に手出しできない

さっきの例で、100億円株式を預かっているからといって。

勝手に、売買することは絶対できない。

あとで絶対に返すから、でも駄目!

これが許されるのが銀行

銀行は「農耕民族」

一方、銀行は、田植え、種まきをして、作物を育てる。

育った作物を収穫して、食っていく。

とんでもない自然災害でもない限り安泰

銀行が、長い期間をかけて育てているのは何か。

代表的なのが、ローン。

お金を貸すこと。

個人向けの代表が…

住宅ローン

例えば、銀行があなたに3,000万円貸してくれる。

その3,000万円で、あなたは家を買う。

あなたは、10年間、毎年305万円ずつ銀行に返す。

実際には、もっと長いし、毎月なんですが…

結果、あなたは銀行に…

総額3,050万円を返す

銀行は…

50万円の利益を得る

あとは、会社向けのローン、つまり融資。

銀行が利益を得られない時はどんな時か。

貸してる相手が、返せなくなった場合。

いわゆる、債務不履行。

個人であれば自己破産

会社であれば倒産

証券営業は、こんな人なら誰でもいい…

「いまお金がある人」

もちろん、犯罪者や暴力団以外…

銀行営業は、これを満たす人じゃないと駄目!

「将来、確実にお金を返せる人」

その見極めと審査能力が銀行営業員に求められるスキル!

これを厳しく審査!

- 個人:勤務先、年収を審査

- 法人:事業内容、経営状況、財務諸表を審査

もう1つ実は知られていないことが。

銀行が多額のお金を貸している相手。

それは国。

そう国債を買いまくっている。

銀行は、この全てに種をまいて、育てて収穫している。

- 個人

- 会社

- 国

その種が、私たちの銀行預金。

証券と違って銀行は…

預かっているお金を使って儲けられる

証券会社も銀行のような農耕民族になろうとしている

証券業界に訪れた大きな変化が2つ。

- ①手数料の自由化とネット証券の台頭

- ②金融庁からの短期乗り換え営業禁止の勧告

変化①:手数料の自由化とインターネット証券の台頭

これによって、個人の小口顧客はネットで取引するように。

証券会社の助言なんて要らないので…

一番手数料が低い会社を選ぶ

なので、小魚は全部ネット証券にもっていかれてる。

そこで、大手証券が血眼になって狙ってるのがマンモス。

超富裕層…

資産10億円超が目安

【関連記事】大手ネット証券を比較解説した記事です。ネット証券で証券投資を始めてみたい方、勉強してみたいはどうぞ!(ただし、余裕資金の範囲内で…)

変化②:金融庁からの短期乗り換え営業禁止の勧告

証券会社は、これまで、売買手数料だけに頼っていた。

お客さまに対して…

とにかく売買を繰り返してもらうこと

を優先していた。

特に「投資信託」という商品で。

株と債券が混ざっている少し分かりにくい商品。

特によくなかったのが…

高齢者狙い

そして、乗り換えの提案…

「この商品を売って、この商品を買った方が得ですよ」

これで、手数料をダブルで手に入れる

売却手数料

買付手数料

まさに狩猟民族の一石二鳥!

うまみを知ったセールスが短期間で繰り返した。

損する人が増えて、消費者庁にもクレームが…

そこで、金融庁が証券会社にルールを定めた。

- 短期間で乗り換えを勧めることは原則禁止

- お客さまが望む場合でも、必ず資料で説明して了承が必要

証券会社は、ビジネスモデルの変換を迫れることに。。

いよいよ…売買手数料ビジネスから脱却を図る!

証券会社も売買手数料ビジネスに限界を迎えた。

普通に考えれば当たり前だけど。。

証券の売買だけで利益を出し続けるには…

株価が上がり続ける必要がある

永続的にそんなことが続くことはあり得ない。

そして、下がり続けている時に…

証券会社にできることは何もない

そもそも、お客さまは証券会社に…

手数料を払えば払うだけ損をする

手数料の対価として…

有益な助言が得られない限り

有益な助言とは…

金融のプロだからこそ持つ知識

- 「安定的に資産を増やす手法・商品」

- 「税制・節税」

- 「相続」など

なので、プロだからこそできる助言によって…

長期保有で確実に利益を上げてもらう

戦略に変えている。

お客さまに長期保有されると…

売買による利益は得られなくなる

なので、利益を売買ではなく…

「預り資産の総額」

に応じて得ようしている。

「手数料」ではなく…

「助言料」という形で

もちろん、いままでのように数パーセント、ではない。

0.1%とか。これを年間でもらう。

でも、総資産100億円なら、1,000万円確実にもうかる。

お客さまの資産を共に育てる民族…

農耕民族になろうとしている

大手各社が、始めたところ。

定着までは数年を要する。

証券会社と銀行の給料・ボーナスの違い

安定感は銀行が圧倒的優位

まず、当たり前だけど、これが事実。

- 単純な平均年収は、銀行が上!

- 安定感は、もちろん銀行!圧倒的!

銀行は、証券会社よりは…

市況・景気に、大きく左右されない

市況とは…

- 株価

- 債券の利回り

- 日銀の政策金利 など

もちろん、銀行の経営への影響は大きい。

利益の大部分を国債の運用で得てるから。

国債の利回りが下がれば利益は下がる。

マイナス金利が導入されてからは…

日銀にお金預けると、お金が減る

でもそれでも、、大手銀行社員の…

給料、ボーナスは超安定してる

社員に高額な給料とボーナスをきっちり払っても…

利益が数千億円!

証券会社は東証の売買代金に左右されまくる

証券会社は違う。

まだ市況に左右されまくってる。。

特に、株式市場

株価よりも…

東京証券取引所の売買代金に

まだ売買代金の一定割合が手数料として利益になってるから。

わたしも…

ボーナスが出ないこともあった

上にいくほど年収に占めるボーナス比率が上がる。

ボーナスが全く出ないと…

年収400万とか普通に下がる

逆に、景気がいい時の爆発力は証券会社。

最高潮が、数年前のアベノミクス、黒田バズーカの時。

年間ボーナスが…

月給の12カ月分

要するに、年収が…

ボーナスゼロの時の倍になる

でも、10年スパンでみると、総収入なら…

絶対に銀行優位

営業でトップ成績を残す人だと証券優位。

収入の伸びも出世も、銀行より早い。

証券会社は、早ければ…

30歳で課長、1,500万円

35歳で、部長、支店長、2,000万円も。

銀行でこれはない。。

逆にそんなモーレツな苦労をする必要もないのが銀行。

証券会社と銀行で出世する人の違い

- 証券会社は、トップセールスが出世

- 銀行は、幹部候補生で争いに勝った人が出世

まず、証券会社は…

入社時点では、一応、平等にチャンスあり

中堅どころの私立大学から、副社長になる人も。

でも、メガバンク系列の証券会社では…

社長には絶対になれない

社長は、銀行から送り込まれてくるから。

でも大丈夫、、そんなの目指す人いないから。

副社長になるなんて…

政治家になるよりはるかに難しい

基本的には、入社3年目までに…

同期で、上位1割に入らないと終わり

上位層から、課長になり、支店長・部長になっていく。

証券会社は、入社段階で、営業職以外だと、最速出世は難しい。

本社の仕事は、数字で、差をつけられないから。

で、証券会社も銀行も、出世の登竜門は同じ。

役員クラスまでいく人は必ず通る道。

- 支店長

- 支社長

- 営業部長

最速出世は…

- 証券会社:30代中盤

- 銀行:40代前半

証券会社は、とにかく営業成績を残せば、必ずなれる。

ハラスメントとか問題おこさない限り…

でも、銀行は違う。

入社時から、幹部候補が絞られている

まず…

- 東大

- 京大

- 一橋

あとは早稲田、慶応くらいまで。

逆に、そこに含まれていないと…

「支店長」「支社長」にはなれない

証券会社と違って、若いうちに、大きく数字で差を付けられないから。

証券会社も銀行も「支店長」から先の争いは同じ。

自分の支店が、他の支店の成績を上回ること

証券会社であれば収益。

銀行であれば、新規融資の数、金額。

きちんと返済された金額、利益の安定性。

その後、役員クラスになる人は必ず本社に異動。

営業本部長とか、コンプライアンス部長とか。

そのあたりからは、上の期待に応えていくしかない。。

証券会社と銀行の天下り文化は同じ

キャリア終盤では、証券会社も銀行も…

天下りが待っている

早い人は、40代後半、普通は50代から。

関連子会社で、部長や役員、監査役、場合によっては社長になる。

証券会社は銀行の子会社なので、社長はじめ、部長クラスは、元銀行員が多い。

証券会社にも銀行にも、このような子会社、孫会社が大量にある。

- 事務代行会社

- システム開発会社

- ネット証券、ネット銀行

取引先に行く人も多い。

もちろん、年収は下がる。

でも、大した仕事もせず偉そうにしてるだけで…

年収1,000万円以上!

で、定年の60歳までいくつか渡り歩いて、キャリアを終える。。

はい。以上となります。

金融業界に興味がある人に、少しでも参考になったら嬉しいです。

特に、証券会社に、興味を持てた方!

是非、就職活動をしてみて下さい。

Amazonでkindle本を出版中です。

興味のある方は、是非ともお読み下さい!

証券会社への就職対策完全講座: 元大手証券会社社員が勝てる志望動機を解説

※アンリミテッド会員なら無料購読可

>Kindle Unlimitedを30日間無料体験してみる

就職活動で、お役に立てそうな記事を多数ラインナップしております。ご活用下さい!

【関連ガイド記事】証券会社への就職対策完全ガイドです。

【↑本ガイドの概要と掲載記事の一覧↓】

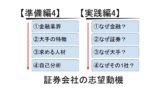

【就職へのSTEP①】証券会社の業務と仕事を知る

- 証券会社の基本的な業務を理解

- 証券会社が社会に果たす役割を理解

- 大手証券会社の各社の特徴、本社の仕事を理解

- 証券会社の営業の仕事と変化を理解

【就職へのSTEP②】証券会社の将来性に期待

- 証券会社と銀行の違いと協働を理解【本記事で解説済】

- 証券会社の将来性と可能性を理解

- 証券会社に就職するメリットとデメリット

【就職へのSTEP③】金融商品の基礎知識をつける

- 株式の基礎知識をつける

- 債券の基礎知識をつける

- 投資信託の基礎知識をつける

- 「証券外務員一種」の攻略法を理解

【就職へのSTEP④】証券会社への就職活動開始!

- 証券会社の種類と職種ごとの就職難易度

- 勝てる魅力的な自己アピールを作る

- 選ばれる効果的な志望動機を作る

常に変化し続けている最新情報はプロしか持っていません。

専門サイトに登録して非公開の情報を収集する必要があります!

<新卒就活生へのおすすめサイト>

>キミスカ

企業から選考のスカウトをもらうことができるサービス。 適性検査で、あなたのストレス耐性や価値観傾向などを探れる。

– END –

コメント欄